东吴计算机深度报告用友金融:行业“保稳”,信创“提速”

投资要点

金融软件服务提供商龙头:公司是用友网络旗下的金融软件服务提供商,产品品类全,包括管理系统、业务管理和金融商业平台三大类产品;下游覆盖广,客户分布于牌照金融和非牌照金融几乎全部细分领域。战略方面,公司重视发展SPS服务和云服务,2020年SPS服务和云服务收入营收占比已分别超过12%和25%,未来占比持续提升,盈利能力进一步增强。公司营收增长稳健,近六年净利润复合增速为27%,研发费用率位居行业前列。

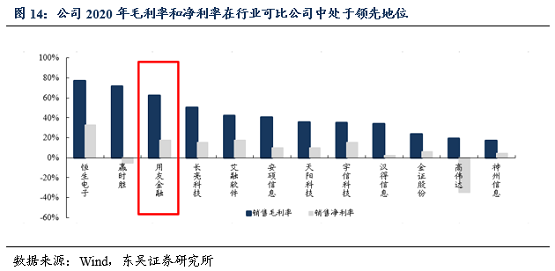

三大竞争优势构筑坚实壁垒: 1)母公司用友网络给予公司品牌、技术、销售三方面支持,助力公司取得多个行业标杆案例,获得更多市场份额。2)产品标准化程度较高。公司产品定位清晰,管理软件类产品本身相对于其他金融IT产品标准化程度较高,业务软件方面公司选择一开始就切入标准化程度较高的细分领域。这使得公司毛利率和人均毛利位居行业可比公司前列,盈利能力更强。3)公司是金融IT多个细分领域龙头,根据公司数据,公司服务超过1000家金融客户,是税务管理营改增、交易级大总账等细分领域的龙头。

行业平稳发展为公司带来稳定增长:政策端,金融科技发展已经上升到国家高度;需求端,信息安全和业务数字化转型驱动金融机构IT投入增加。综合来看,金融IT行业市场规模2021-2024年复合增速有望保持在20%以上。用友金融竞争优势明显,市占率高,更加受益于行业的平稳发展。

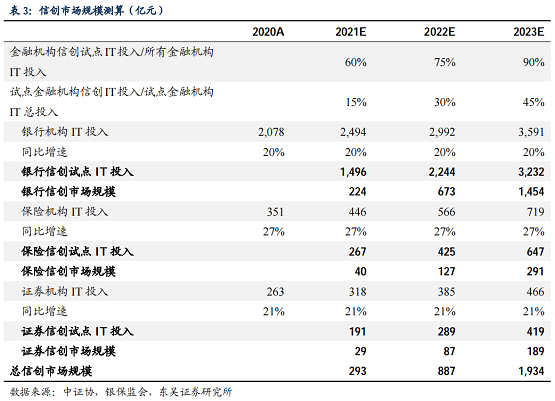

金融信创带来业绩弹性:我们预计试点机构信创投入2021年大约占其IT总投入的15%,2022年该比例有望达到30%,2023年金融试点机构将会完成一般系统的替换(一般系统指公文、财务、人事、决策支持等系统)。根据我们测算,金融行业信创市场空间在2023年达到1,934亿元。公司作为金融行业国产化龙头,将充分享有金融信创带来的发展红利,迎来业绩放量。

盈利预测与投资评级:我们预计公司2021-2023年营收分别为5.25/6.69/8.78亿元,净利润分别为0.91/1.12/1.41亿元,现价对应 29/23/19倍 PE 。公司竞争优势明显,市占率高,在伴随行业发展稳定增长的同时,金融行业信创为公司带来业绩弹性。给予公司2021年36倍PE,对应目标市值32.76亿元,目标价30.60元,首次覆盖给予“买入”评级。

风险提示:金融信创推进不及预期;公司订单获取不及预期;母公司支持减弱。

目录

1. 用友网络旗下子公司,金融软件服务提供商

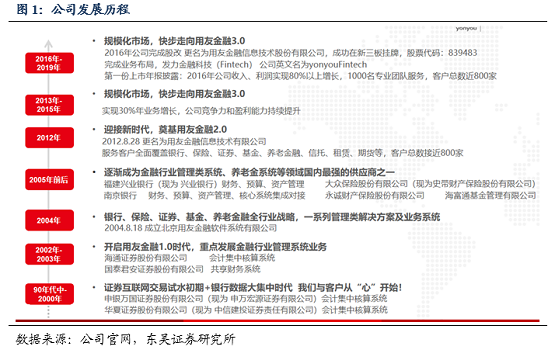

公司是国内金融科技及服务的领先提供商。用友金融是A股上市ERP龙头用友网络面向金融行业用户的控股子公司,成立于2004年,于2016年10月入驻新三板挂牌创新层(839483)。公司面向亚太本土金融行业客户,定位于金融科技及服务的提供商,满足金融业“平台、软件、专业服务、行业云服务”为主的发展需求,主要产品有业务系统、管理系统和金融商业平台,客户覆盖银行、证券、基金、信托、保险、期货、养老金融、租赁等各金融细分行业。

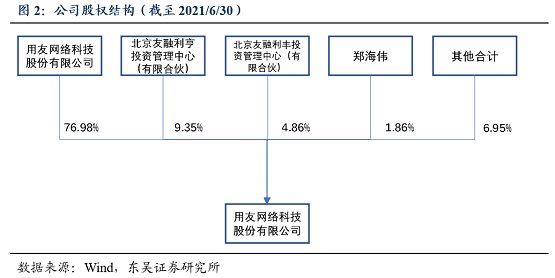

母公司持股比例高,股权激励持续推出。母公司用友网络持股比例 76.98%,为用友金融发展持续赋能。为有效激励员工,加强创新能力,公司设立了专门的股权激励平台友融利亨投资和友融利丰投资,合计持股14.21%。2021年4月2日,股东大会审议并通过了《用友金融信息技术股份有限公司2021年限制性股票激励计划(草案)》等文件,拟向激励对象授予限制性股票415.71万股,涉及的标的股票种类为公司普通股股票,占激励计划草案公告时公司股本总额的4.00%。

1.1 产品品类全,下游覆盖广

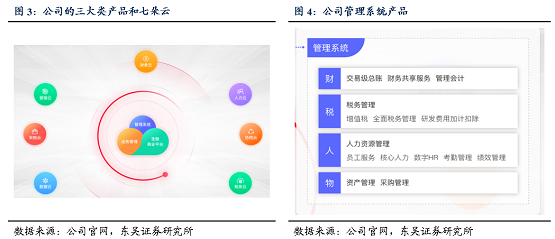

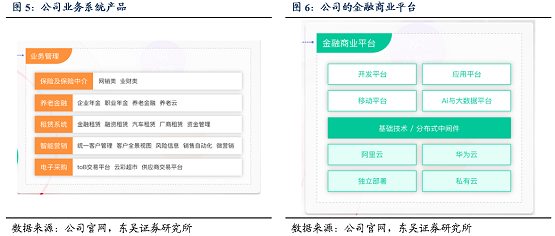

公司主要有管理系统、业务管理和金融商业平台三大类产品。管理系统主要有财税系统、人力资源管理和资产管理等;业务管理主要有为保险及中介提供的相关业务系统、养老金融系统、租赁系统、智能和电子采购等。金融商业平台是公司搭建的金融PaaS平台,第三方开发人员或者客户可以在上面进行相关应用的SaaS开发,从而满足更多的定制化需求。

公司下游覆盖广。公司产品的客户来源很广,牌照和非牌照金融领域都有分布,牌照金融领域有银行、证券、金融租赁、信托、理财子公司、保险、基金和期货等;非牌照金融领域有融资租赁、商业保理、保险中介等。

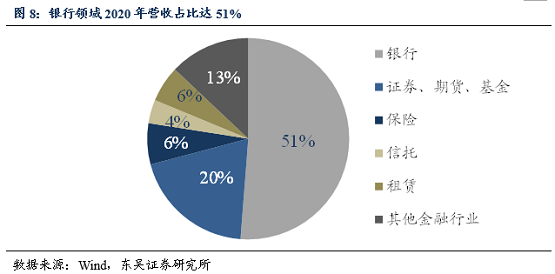

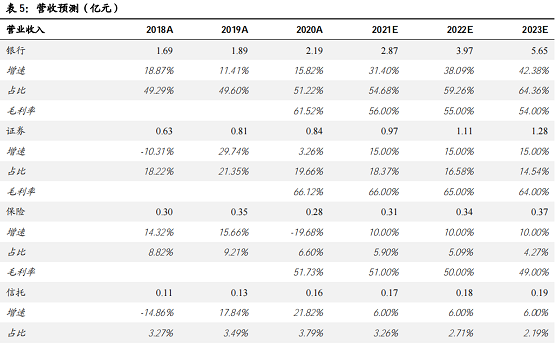

银行领域业务营收占比超过50%,未来有望进一步提升。按金融领域拆分营收,2020年来自银行的收入占比达51%,其次是来自证券的收入占比为20%。银行领域是公司主要聚焦的领域,未来随着银行市场的快速发展以及公司在该领域持续发力,银行业务占比将进一步提升。

1.2 战略清晰,持续发力SPS服务与云业务

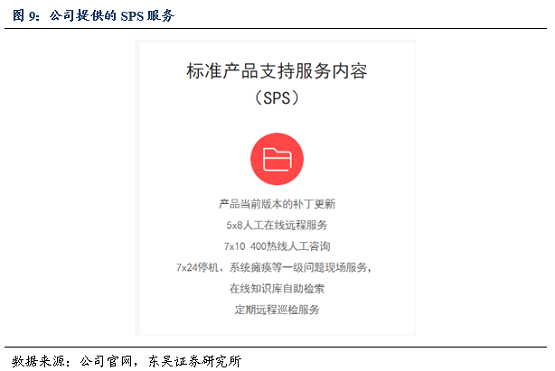

发力SPS服务,提升盈利能力。SPS是指标准产品支持服务,主要包括更新升级(软件补丁更新与产品升级)、问题解决(产品问题在线或热线解析)、知识转移(用友到客户的知识传递)、系统体检(安全保护系统稳定性)等,是软件公司在提供软件授权、项目建设之外的增值服务,按订阅制收费。截至2021年5月,公司所服务金融客户1000多家,公司已经与其中部分客户签订了SPS服务协议,后续将逐步完成全部客户的签订。相比美国软件厂商的SPS服务收入占比已经较高,国内的企业客户大多没有付费能力和付费意愿。然而金融行业客户付费能力强,对服务要求高,对SPS订阅服务的接受程度更高。公司2020年SPS服务收入营收占比超过12%,随着服务签约客户增多,未来SPS服务收入占比将进一步提升,公司盈利质量持续改善。

新产品采用云原生技术,毛利率更高。受监管政策限制,金融行业核心数据上公有云受限,需要主要是私有云产品。公司私有云业务发展迅速,研发平台已经全面升级到云原生技术架构平台,目前新产品几乎都采用云原生技术。云原生产品相比于传统软件原型产品更标准,落地实施时间更少,客户开发成本更低,因此,业务毛利率会相应有所提高。公司2020年云业务收入达13845万元,占比超过25%,按照2021年股权激励计划业绩目标规定,公司2021-2024年云收入以2020年为基数增长30%、60%、90%、120%,营收占比逐步提高,云业务转型不断提速。

1.3 业绩增速稳定,研发能力强

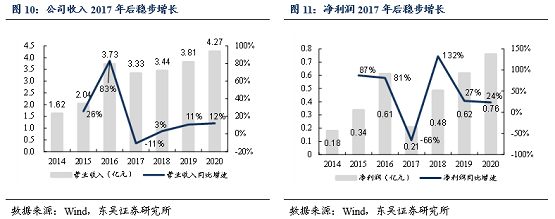

近六年净利润复合增速27%。公司2020年营业收入4.27亿元,同比增加12.1%,净利润0.76亿元,同比增加23.50%。公司业绩在2016-2017年波动剧烈,主要是因为2016年金融业“营改增”带来了对财务、税务相关产品的较大需求,公司2016年业绩得以快速增长。公司2014-2020 六年营收复合增速为18%,净利润复合增速为27%。

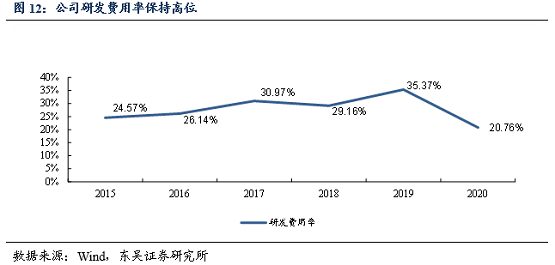

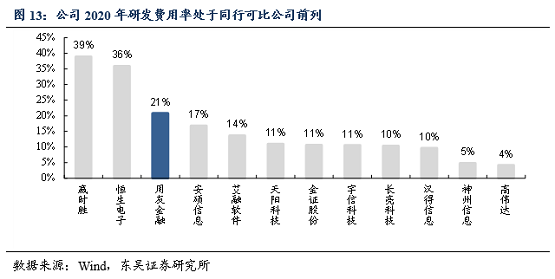

研发费用率位居行业前列。公司一直重视研发投入,坚持分层研发,将研发资源战略倾斜于行业研发,围绕行业、贴近客户。研发费用率2015-2019年保持在高位,2020年伴随着银行研发高投入周期结束,研发结构优化,研发费用率调整为20.76%。同时,公司2020年研发费用率在同行中处于领先地位,持续看重研发投入表明了公司提升产品竞争力的决心,截至2020年12月31日,公司累计取得软件著作权 151项,目前正在研发的项目有资产估值与财务核算平台、交易级总账核算引擎系统、成本分摊系统等,这些项目研发成功,将进一步拓宽公司产品矩阵,增强市场竞争力。

2. 三大核心竞争优势构筑坚实壁垒

2.1 母公司用友网络的强力支持

母公司用友网络给与四方面的支持。一是品牌支持,母公司用友网络是管理软件行业龙头,市值超千亿元,产品知名度高,用友金融的产品在销售时将会受到母公司产品品牌的背书。二是技术支持,目前用友金融的产品研发是在母公司的IUAP研发平台上进行,而整个IUAP的研发和维护是由母公司用友网络负责。三是销售支持,用友金融在建设销售渠道时,母公司用友网络会给予智力和专家支持。

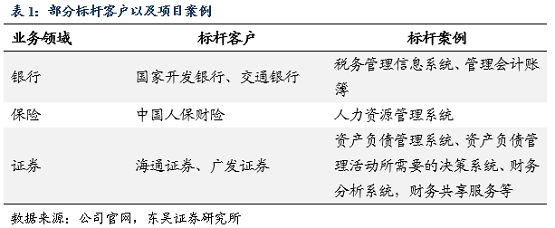

标杆项目众多,项目经验丰富。出于对产品稳定、安全的考虑,金融机构不愿意轻易更换IT供应商;招标过程中更偏向选择行业内已有标杆项目的、产品性能得到验证的公司。在母公司用友网络支持下,用友金融深耕行业十数年,依靠出色的产品性能获得了多个行业头部客户成功案例,项目经验丰富,获得了行业内客户的认可。

2.2 产品标准化程度相对较高,盈利能力强

产品定位清晰,标准化程度相对较高。由于母公司用友网络是做管理软件的,用友金融一开始就进入了金融IT的管理软件细分领域,管理类软件相对于金融IT领域的其他产品标准化程度较高,同时,公司基于母公司用友网络的技术积累,研发的原型模块更能把握客户需求,因而产品标准化程度较高;业务类软件产品方面,公司一开始就选择切入产品标准化程度较高的细分领域,降低客户开发成本。

2.3 多个细分领域领先

税务管理产品营改增 第一名。公司的全面税务管理系统是对全税种的集中、统一管理的平台, 包含企业所得税、增值税、印花税、房产税等全部税种的涉税事务,截至2021年6月23日,已有近50家金融机构使用公司该产品。全面税务管理解决方案中的增值税管理平台已经被200家金融机构使用,营改增市场占有率第一名。

交易级大总账系统的唯二供应商之一。2015年以前银行业务系统普遍采用交易与核算捆绑模式,但随着业务和技术发展,暴露出因账务处理导致业务失败、业务办理与创新效率低等问题。公司的交易级大总账系统能够将交易和核算彻底分离,帮助客户从多个方面提升总账管理水平,主要体现在如下几个方面:通过会计引擎的建设,真正实现了交易与核算分离;提升总账和各业务系统运营效率,降低成本;有助于提升全行会计核算数据标准化、精细化和准确性;为后续IT建设打好基础。因技术壁垒较高,目前交易级总账系统参与建设方只有用友金融和长亮科技。

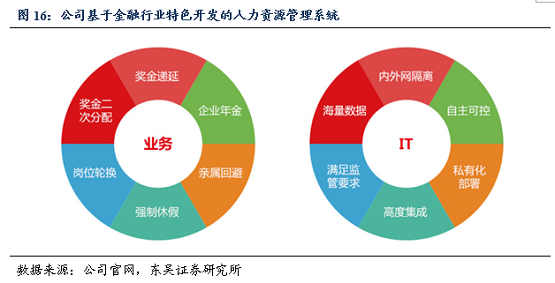

人力资源管理系统在金融行业拥有超过300家客户。金融行业的人力资源系统相较于其他行业有其独有的特点,用友金融依托于母公司产品,融合了一系列行业解决方案及应用插件,为金融客户提供“量体裁衣”式的定制化服务,产品性能优异,在行业内知名度高,拥有超过300家客户。

在养老金IT服务领域,用友金融市场占有率高达75%。用友金融是国内第一家做养老金系统的IT企业,有十多年养老金行业经验,市场占有率高达75%,拥有超过20家机构和企业客户的成功案例。养老金系统覆盖账管系统(企业年金、职业年金)、受托系统(企业年金、职业年金) 、薪酬福利计划、弹性福利计划等多个业务领域,其中委托人系统、弹性福利计划模块是用友特有的产品,且覆盖面最广。

3. 行业稳步发展给予公司稳定增速

3.1 金融IT行业稳步发展

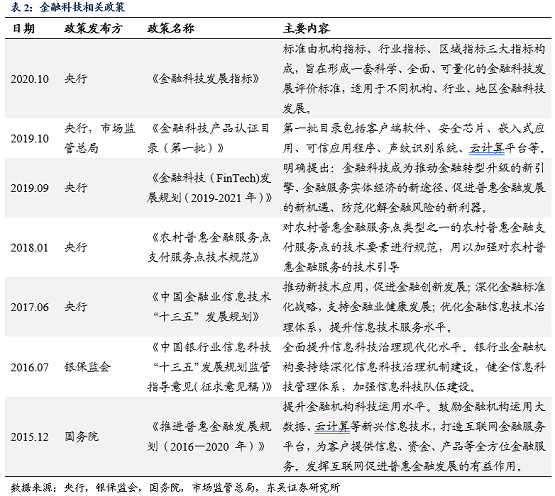

政策端,金融科技发展已经上升为国家高度。2019 年 9 月,中国人民银行发布《金融科技(FinTech)发展规划(2019-2021 年)》,首次从国家层面对金融科技发展做出全局性规划,明确提出了要推动我国金融科技发展居于国际领先水平。与此同时,银、证、保细分领域的金融科技顶层规划与管理机制也在不断完善。2020年 6 月,证监会新部门“科技监管局”正式入列,履行证券期货行业金融科技发展与监管相关的八大职能,展现了其“一体两翼”的科技监管体制。随着金融科技国家顶层规划明确,各地对金融科技产业发展的支持政策也逐步落地。自2018 年以来,北京、上海、深圳、广州一系列的金融科技支持政策相继发布,通过招商融资、人才补贴、融资支持等措施扶持金融科技发展。自上而下的一系列政策发布,表明了政策端对金融科技发展的利好。

需求端,信息安全和数字化转型需求驱动金融机构IT投入持续增加。2016年出台的《中华人民共和国网络安全法》指出,作为关键性基础设施,金融行业网络安全尤为重要。国家对金融机构信息安全保障提出了明确指示,2019年12月实施的中国网络安全等级保护2.0要求金融企业更多的从被动防御转向主动防范风险,合规成为金融机构的常态需求,金融机构需要长期投入信息安全建设。另外,金融数字化转型步伐全面加快。2020年10月,人民银行副行长指出,数字化转型是提升金融服务质效、补齐传统业务短板的迫切需要,也是发展数字金融、推动新旧动能转换的重要内容。数字化转型能够帮助金融机构实现管理数字化,提升管理能力,提升场景运营能力,优化基础设施,从而支撑业务良性发展,未来金融机构将会持续投入进行数字化转型。

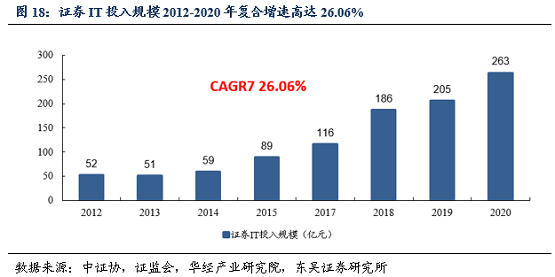

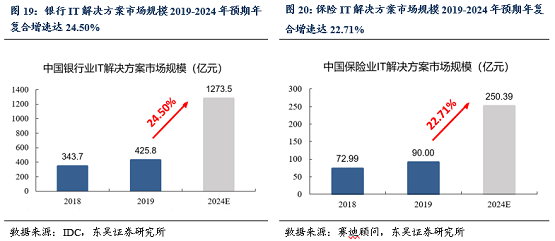

金融IT行业规模2021-2024年增速有望保持在20%以上。我们以金融IT行业最主要的三个细分领域银行、保险和证券为例,估算整个金融IT市场的规模。根据IDC和赛迪顾问的数据,银行和保险IT解决方案(主要为软件,假设硬件与软件同步建设,增速相近)市场规模2019-2024年预期年复合增速均超过了20%。证券IT方面,根据证监会和华经产业研究院的数据,证券IT信息化投入(包括硬件与软件)2012-2020年7年投入规模年复合增速高达26.06%,随着证券市场规模的提升和信息化程度的提高,证券IT信息化投入2021-2024年年复合增速保持在20%以上可能性是较大的。因此,我们预计整个金融IT行业规模2021-2024年复合增速有望保持在20%以上。

3.2 受益于行业发展,公司获得稳定增速

传统业务将稳步增长。金融机构IT投入中,中后台新信息化建设是重要部分,财税系统、人力资源管理系统等模块是中后台的核心组成,用友金融的管理系统业务将会受益。另一方面,金融机构业务数字化转型,提升服务体验、运营效率,也会对新的智能化业务系统,如交易级总账、估值系统等提出需求,公司的业务系统产品未来也有足够的市场空间。

行业发展和新技术的出现,带来新的业务机会。随着国家金融创新试点的建立以及金融机构一些创新业务的开展,也为公司带来了全新的业务可能,比如央行发行数字货币。公司研发能力强,能够紧跟市场需求,及时推出新的产品,把握新的业务机会,实现业绩增长。

4. 金融信创带来业绩弹性

4.1 金融信创打开增量市场,银行IT贡献最大

金融信创加速落地。中美贸易摩擦以来,两国“技术脱钩”趋势明显,金融信创预计将加速落地。金融IT核心业务系统的关键组件(服务器、数据库、存储解决方案等)依赖IBM、Oracle、EMC等美国厂商提供,一方面增加了IT成本,另一方面带来了数据安全方面的重大隐患。金融安全是国家安全的重要组成部分,金融信创产业发展将不断加快。金融行业信创刚开始会选取试点机构进行,后逐步扩大试点范围,直至全面推广。刚开始选取的试点机构多为行业内头部公司,银行、证券、保险行业集中度高,头部公司IT投入占行业IT投入比例高。因此,我们假设2021-2023年金融机构信创试点IT投入占所有金融机构IT投入比例为60%/75%/90%。同时,我们预计试点公司2021年信创投入占整体IT投入的15%左右,2022年有望达到30%,到2023年将会完成一般系统的替换(一般系统指公文、财务、人事、决策支持等系统)。

整体金融信创规模2021年有望达到293亿元,银行IT信创规模占比达76%。我们选取金融IT投入较大的银行、保险和证券三个细分领域来估算整体金融信创市场规模。根据银保监会和中证协数据,2020年银行、保险、证券机构IT投入(包括硬件与软件)分别为2,078亿元、351亿元、263亿元;随着政策端和需求端两方面的推动,三个细分领域IT投入将稳步增长,我们这里保守假设2021-2023年银行、保险、证券机构的IT投入仍然分别保持20%、27%、21%增速。按照2021年15%的信创投入比例,2021年总信创市场规模将有293亿元,其中银行信创市场规模有224亿元(包括硬件和软件),占比达76%。

4.2 用友金融竞争优势明显,更多受益于信创发展

用友金融充分享有金融信创红利。公司竞争优势明显,依靠母公司用友网络的强力支持,产品标准化程度高,盈利能力强,市场覆盖率高,是多个细分领域龙头,在面对金融信创带来的市场机遇时,能够迅速反应并获得更多市场份额。作为金融行业国产化龙头,用友金融将充分享有金融信创带来的发展红利,实现业绩放量。

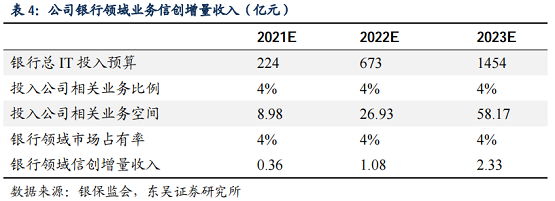

银行领域信创产业规模最大。银行领域业务是公司主要发力的业务,相关信创市场规模最大。我们假设每年银行IT信创投入中,4%投入到公司相关业务领域;我们预计公司在银行领域的市场占有率2021年-2023年分别为4%/4%/4%,则公司银行领域业务2021-2023年每年信创红利带来的新增收入分别为0.36/1.08/2.33亿元。

5. 盈利预测

核心假设:

银行领域业务:银行领域业务是公司主要发力方向,且该部分业绩受到金融行业信创加持最多。我们预计2021-2023年营收增速为31.40%,38.09%,42.38%。

证券和保险领域业务:参考行业增速,我们预计证券领域业务2021-2023年营收增速均为15.00%,保险领域业务2021-2023年营收增速均为10.00%。

信托、租赁和其他金融领域业务:我们预计信托领域2021-2023年营收增速均为6.00%;租赁领域2021-2023年营收增速均为2.00%;其他金融领域业务2021-2023年营收增速均为7.00%。

盈利预测与投资建议:

盈利预测:我们预计公司2021-2023年营收分别为5.25/6.69/8.78亿元,净利润分别为0.91/1.12/1.41亿元,现价对应 29/23/19倍 PE 。

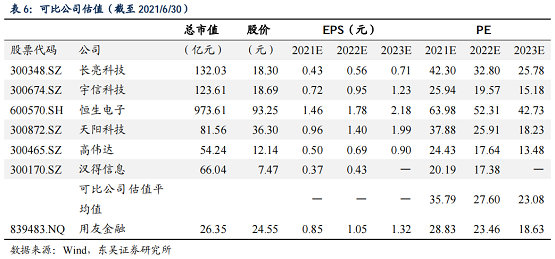

投资建议与评级:公司是金融软件服务提供商龙头,主要发力于银行领域,产品标准化程度在行业内相对较高,以行业相关性和产品相似性为标准,我们选取银行领域IT公司长亮科技、宇信科技和天阳科技,产品标准化程度高的恒生电子,业务相关性高的高伟达和汉得信息。可比公司2021年平均估值为36倍PE,公司竞争优势明显,市占率高,在伴随行业发展稳定增长的同时,金融行业信创为公司带来业绩弹性,基于谨慎性原则,给予公司 2021 年 36倍 PE,对应目标市值32.76亿元,目标价30.60元,首次覆盖给予“买入”评级。

6. 风险提示

金融信创推进不及预期。金融信创推进受政策影响较大,若进程产生变化,将对公司业绩有所影响。

公司订单获取不及预期。受同行竞争影响,公司新增订单量可能不及预期,进而影响公司业绩。

母公司支持减弱。母公司用友网络对公司支持较大,若未来母公司减小对公司支持力度,公司业绩发展可能受影响。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

相关阅读

-

“全球财务领导力与风险评估师”等知识...

英国国际会计师公会AIA、中国企业财务管理协会、中国职业经理人协会... -

“全球财务领导力与风险评估师”等知识...

英国国际会计师公会AIA、中国企业财务管理协会、中国职业经理人协会... -

“全球财务领导力与风险评估师”等知识...

英国国际会计师公会AIA、中国企业财务管理协会、中国职业经理人协会... -

百亿私募明毅基金被投资人举报 1.4亿投...

记者从明毅基金方面获悉,明毅固盛五号穿透一层嵌套之后,交易对手... -

百亿私募明毅基金被投资人举报 1.4亿投...

记者从明毅基金方面获悉,明毅固盛五号穿透一层嵌套之后,交易对手... -

百亿私募明毅基金被投资人举报 1.4亿投...

记者从明毅基金方面获悉,明毅固盛五号穿透一层嵌套之后,交易对手... -

力拓睿合:美联储加息在即,2022需均衡配置

近日美联储不断释放鹰派信号,货币紧缩的影响持续在全球范围发酵。... -

力拓睿合:美联储加息在即,2022需均衡配置

近日美联储不断释放鹰派信号,货币紧缩的影响持续在全球范围发酵。... -

力拓睿合:美联储加息在即,2022需均衡配置

近日美联储不断释放鹰派信号,货币紧缩的影响持续在全球范围发酵。... -

第16届中国托盘国际会议暨2021全球托盘...

2021年12月18-20日,由中国物流与采购联合会主办、中物联托盘委承办... -

第16届中国托盘国际会议暨2021全球托盘...

2021年12月18-20日,由中国物流与采购联合会主办、中物联托盘委承办... -

第16届中国托盘国际会议暨2021全球托盘...

2021年12月18-20日,由中国物流与采购联合会主办、中物联托盘委承办... -

为了相互的承诺

—— 一位爱国华侨、一个藏族老师和一群孩子们的故事11年前,土生... -

为了相互的承诺

—— 一位爱国华侨、一个藏族老师和一群孩子们的故事11年前,土生... -

为了相互的承诺

—— 一位爱国华侨、一个藏族老师和一群孩子们的故事11年前,土生... -

跟嗨租一起,看看手机租赁和分期有什么区别

随着社会的发展与进步,人类的生活方式也发生了巨大的改变,添置电... -

跟嗨租一起,看看手机租赁和分期有什么区别

随着社会的发展与进步,人类的生活方式也发生了巨大的改变,添置电... -

跟嗨租一起,看看手机租赁和分期有什么区别

随着社会的发展与进步,人类的生活方式也发生了巨大的改变,添置电... -

华安基金“论道黄金・投资与大类资产配...

1月13日,华安基金论道黄金・投资与大类资产配置高端峰会在上海顺利... -

华安基金“论道黄金・投资与大类资产配...

1月13日,华安基金论道黄金・投资与大类资产配置高端峰会在上海顺利...